О закрытии книги заявок на участие в размещении биржевых облигаций Внешэкономбанка серии ПБО-001Р-03

Государственная корпорация «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» 13 июля 2016 года закрыла книгу заявок выпуска биржевых облигаций Внешэкономбанка серии ПБО-001Р-03. Инвесторам были предложены биржевые облигации, номинированные в долларах США с расчетами в рублях РФ, размещаемые в рамках программы биржевых облигаций, общей номинальной стоимостью от 300 до 500 млн долларов США со сроком погашения через 5 лет с даты начала размещения биржевых облигаций выпуска.

Книга заявок по выпуску была открыта 13 июля 2016 с первоначальным диапазоном по ставке купона в 5,50-5,75% годовых. В ходе приема заявок повышенный интерес к биржевым облигациям Внешэкономбанка, превысивший 1 млрд долларов США, позволил трижды снижать ориентир по купону. Ставка купона, определенная по результатам закрытия книги заявок, составила 4,9% годовых, что соответствует доходности 4,96% годовых к погашению.

В связи с высоким спросом со стороны инвесторов было принято решение об увеличении объема размещения до 600 млн долларов США.

Всего в рамках процедуры букбилдинга было подано более 70 заявок со стороны широкого круга инвесторов, среди которых более 72% - банки, 25% - управляющие и инвестиционные компании, около 3% - частные инвесторы.

Размещение облигаций состоится по открытой подписке 21 июля 2016 года на Московской бирже.

Депозитарием выпуска является НКО ЗАО НРД.

Первый заместитель Председателя Внешэкономбанка – член Правления Николай Цехомский отметил: «Внешэкономбанк в текущем году проводит уже третье успешное размещение облигаций на внутреннем долговом рынке. Важно отметить, что разработанная структура выпуска облигаций, номинированных в долларах США с расчетами в рублях РФ, вызвала большой интерес у широкого спектра отечественных инвесторов. В том числе можно отметить и повышенный интерес частных инвесторов к этому выпуску, что свидетельствует о высоком потенциале данного инструмента. Это размещение является уникальным инновационным инструментом для нашего рынка и позволяет отечественным инвесторам приобрести в портфель качественный валютный актив за российские рубли и в рамках российской юрисдикции».

Организаторы выпуска: АО ВТБ Капитал, Банк ГПБ (АО), ПАО «Совкомбанк».

Управление пресс-службы

E-mail: press@veb.ru

Назад

Внешэкономбанк рассматривает возможность привлечения синдицированного кредита

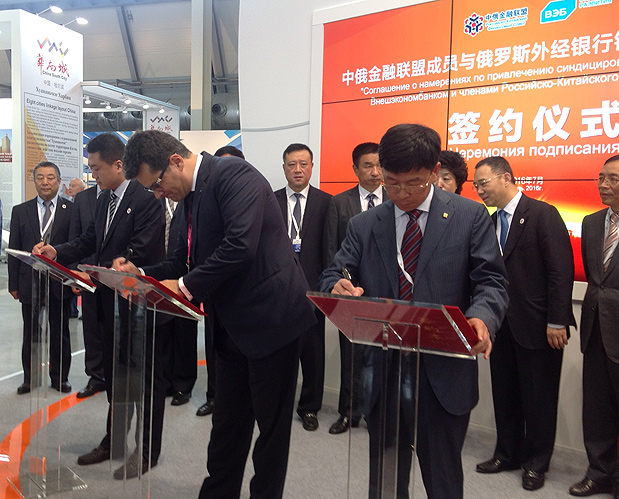

В ходе Международной промышленной выставки «ИННОПРОМ-2016» в рамках III Российско-Китайского ЭКСПО в Екатеринбурге Государственная корпорация «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» и клуб китайских коммерческих банков подписали соглашение о намерениях.

Документ предусматривает возможность привлечения 3-х летнего синдицированного кредита от пула китайских коммерческих банков с опцией пролонгации на дополнительные 3 года. Координатором синдицированного кредита выступит Банк Харбина (КНР).

Планируется, что привлеченные средства будут направлены на текущее финансирование инвестиционных проектов Внешэкономбанка вне зависимости от наличия китайского фактора (контента).

Реализация Внешэкономбанком данной сделки может стать знаковым событием в стратегии выстраивания деловых отношений с китайскими банками-контрагентами, прежде всего частными, и расширить возможности по привлечению среднесрочного несвязанного фондирования за рубежом в одной из резервных валют с перспективой увеличения объемов и сроков данных операций в условиях санкционных ограничений.

Управление пресс-службы

E-mail: press@veb.ru

Назад